EUR/USD: 9月18日、19日、20日の嵐と嵐

● 過去の週は、9月9日から11日までと、12日から13日までの2つの部分に分けることができます。最初にドルは強くなり、その後弱まりました。9月11日(水)に発表されたデータが、米国のインフレと労働市場の減速を示したことで、トレンドの転換が起こりました。

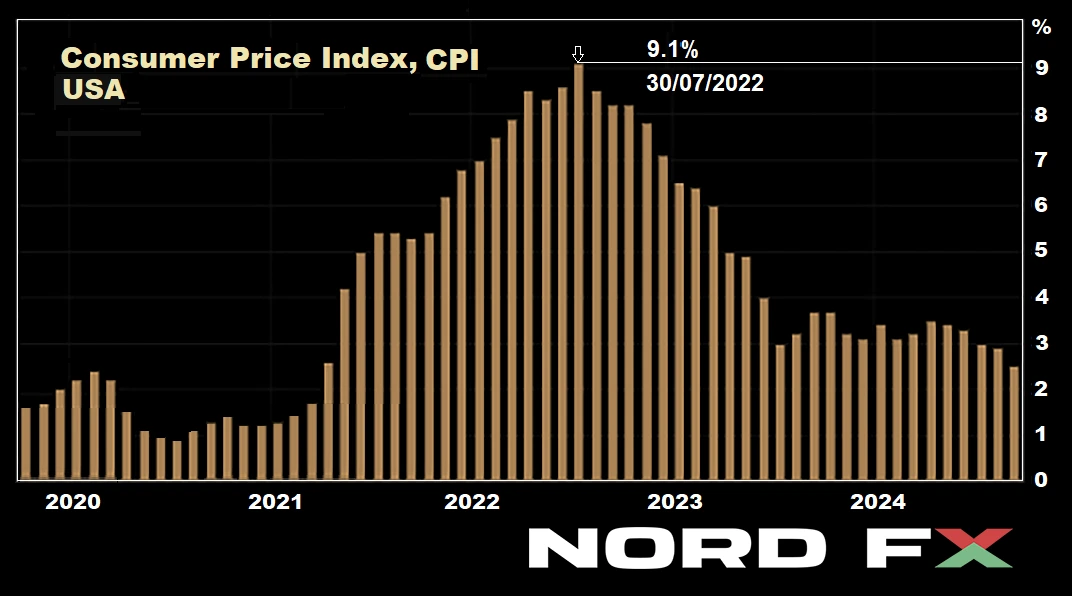

米国労働省の報告によると、8月の消費者物価指数(CPI)は前年比で平均2.5%上昇し、2021年2月以来の最低値となりました。比較すると、7月の年間インフレ率は2.9%でした。このため、消費者物価の上昇率は1か月で0.4%減少しました。米国の年間インフレ率は数か月間減少していることに注目すべきです。例えば、7月末にはCPIの増加率は2021年3月以来の最低水準まで低下しました。2.9%は目標の2.0%にはまだ達していませんが、2年前の9.1%と比べると大きな違いがあります。トンネルの先に光が見えてきました。しかし、労働市場については同じことが言えません。9月6日に発表された米国労働統計局の報告では、農業部門以外で創出された新しい雇用の数(ノンファーム・ペイロールズ)は、予想の164Kに対して実際には142Kしか増加しませんでした。9月12日に発表された新規失業保険申請件数もやや期待外れでした。前回の値が228K、予想が227Kだったのに対し、実際には230Kに増加しました。もちろん違いは小さいですが、トレンドは依然としてネガティブです。

市場はこれらのデータに非常に論理的に反応しました。データが発表される前は、9月17日から18日に開催される米国連邦公開市場委員会(FOMC)会議でフェデラルファンド金利が25ベーシスポイント(bps)引き下げられる可能性は87%でしたが、その後55%に下落しました。一方、50bpsの引き下げの可能性は13%から45%に急上昇しました。考え方としては、経済を救う必要があり、インフレとの戦いは後回しにするというものです。しかし、私たちは依然としてFRBが慎重に行動し、50%ではなく四半期ポイントの引き下げから始めると考えています。

● 上記のニュースに基づき、EUR/USDペアは1.1000のサポートレベルを突破することができませんでした。近くで迷っていた後、ペアは反転し、上昇しました。米国労働省の統計に対する市場の反応は論理的でしたが、欧州中央銀行(ECB)会議後のユーロの強化は説明が難しいです。

木曜日、ECBは7月に中断された金融緩和サイクル(QE)を再開しました。主要金利は4.25%から3.65%に引き下げられ、0.6%の減少となりました。なぜ0.5%ではなく0.6%なのかは謎のままです。しかし、重要なのはそこではありません。この動きがユーロを弱体化させるはずだったのですが、逆の結果が生じました。その理由はおそらく、会議後の記者会見で、ECB総裁のクリスティーヌ・ラガルドが10月にQEサイクルが続く可能性を示唆しなかったためでしょう。

9月にインフレが減速する可能性があるにもかかわらず、年末にかけての上昇が予測されています。ECBは2024年末にはインフレが2.5%、2025年には2.2%、そして2026年末には目標の2.0%を下回り、1.9%になると予測しています。すでにかなり低い金利をこれ以上急激に引き下げる理由は何でしょうか?クリスティーヌ・ラガルドは、6月の引き下げが事前に計画されていたことを認めましたが、7月の金融緩和の決定は実際には性急であると判断されたことを認めました。

ラガルド氏の発言後、先物市場は10月にECBがさらに金融緩和を行う可能性を40%から20%に引き下げ、これがEUR/USDの上昇を引き起こしました。デリバティブ市場は、米国連邦準備制度が今後12か月で25ベーシスポイントの金利引き下げを10回行うと予想しており、ECBは7回の同様の動きを期待しています。これにより、このペアの強気派に力を与える可能性があります。

● 結果として、EUR/USDは前週を1.1075で終了し、ほぼ同じ場所でスタートしました。短期的なパフォーマンスについての専門家の意見は次のように分かれています。25%のアナリストがドルの強化とペアの下落を支持し、50%が上昇を支持し、残りの25%は中立的な立場を取っています。しかし、中期的な見通しは異なります。ここでは、70%が米ドルを支持し、30%が反対しています。

D1のテクニカル分析では、トレンドインジケーターが強気派を圧倒的に支持しており、80%がグリーンキャンプ、20%がベアキャンプに立っています。オシレーターでは、より混ざった状況で、25%が緑、40%が赤、残りの35%が中立(グレー)です。

ペアの最も近いサポートは1.1000-1.1025のゾーンにあり、その後1.0880-1.0910、1.0780-1.0805、1.0725、1.0665-1.0680、1.0600-1.0620が続きます。レジスタンスゾーンは1.1100、続いて1.1135-1.1150、1.1190-1.1200、1.1240-1.1275、1.1385、1.1485-1.1505、1.1670-1.1690、1.1875-1.1905の周辺にあります。

● 来週に関しては、重要な経済イベントが目白押しで、間違いなくボラティリティが高まるでしょう。9月17日(火)に米国の小売売上高データが発表されます。9月18日(水)には、イギリスとユーロ圏の消費者物価指数(CPI)などの主要なインフレ指標が公表されます。同じ日に、米国連邦準備制度(FOMC)は金利に関する決定を発表します。連邦準備制度の会議の後、9月19日にイングランド銀行(BoE)、9月20日に日本銀行(BoJ)の同様の会議が開催されます。もちろん、具体的な決定に加えて、これら3つの中央銀行の長による将来の金融政策に関する声明やコメントにも、トレーダーや投資家は大きな注目を集めるでしょう。

仮想通貨: 米国の新大統領がBTCの運命を決めるのか?

● 週の半ばの仮想通貨市場レビューでは、Coinglassのアナリティクスサービスからのポジティブなニュースを報告できました。同社のデータによると、9月9日は、米国の現物BTC-ETFからの資本 流出が最も長い期間続いた終わりを迎えました。これらのファンドの資本化は8月26日以来減少しており、この間に12億ドルを失いました。しかし、9月9日(月)にはビットコインETFが2860万ドルの資本を集め、損失の連続を打ち破りました。しかし…喜びは早すぎました。水曜日、米国で取引される現物ビットコインファンドは再び資金流出を記録し、わずか2日間続いた流入期間を終了し、合計で4397万ドルの損失を出しました。

さらに、もう少しデータを紹介します。CryptoQuantによると、過去数か月でビットコイン所有動向に顕著な変化が見られました。短期保有者(BTCを155日以内に保有する者)は、特に7月と8月にポジションを大幅に縮小しました。一方、長期保有者は保有量を増加させています。この再配分により、クジラ(大口投資家)は現在、流通しているビットコインの約67%、イーサリアムの43%以上を支配しています。

● これは良いことか悪いことか?全体として、統計は矛盾しているように見えます。「短期保有者がポジションを積み増していないという事実は、ビットコインの需要が依然として弱いことを示しているかもしれない」とCryptoQuantは指摘しています。しかし、彼らはまた、弱い手(短期保有者)から強い手(長期保有者)への資本の流れが市場の回復の舞台を整える可能性があると示唆しています。HODLer(長期投資家)による蓄積の増加は、価格の安定化につながるかもしれません。しかし、Santimentのアナリストが指摘しているように、BTC-ETFの主要ターゲットであるクジラが再びビットコインを購入し始めない限り、短期的な強気のラリーは期待できません。

● 現状を評価すると、Bitcoin New York Digital Investment Groupのリサーチ責任者であるGreg Cipolaroは、ビットコイン保有者に忍耐を呼びかけました。彼の見解では、9月は主要な仮想通貨の価格上昇に関して驚きをもたらすことはないでしょう。Cipolaroによると、BTCに影響を与える主な要因は、11月4日に予定されている米国大統領選挙です。彼は、選挙の結果が、勝者が誰であっても、仮想通貨市場全体にとって転換点となると考えています。しかし、Cipolaroは、ドナルド・トランプが勝つのか、カマラ・ハリスが勝つのかについては予測を控えました。アナリストはまた、雇用データ、インフレ率、さらには9月17日から18日のFOMC会議での金利変更といった要因が、ビットコインの価格に長期的な影響を与えることはないと確信しています。

● Greg Cipolaroの同僚である10x Researchのアナリストたちは彼に同意しません。彼らは、連邦準備制度が50ベーシスポイントの利下げを行う可能性が、ビットコインや他の仮想通貨に悪影響を与えると考えています。

「急激な金利引き下げは、信頼感ではなく、経済的な懸念の兆候です」と10x Researchのアナリストは述べています。彼らの見解では、50bpsの借入コストの削減は、規制当局が労働市場の低迷に対処するのに苦労していることを示している可能性があります。彼らは、ビットコインの価格上昇に対するコミュニティの期待が実現しないかもしれないと主張しており、成長の明確な触媒が存在しないため、FRBは失業率との戦いとインフレとの戦いの間でバランスを取ろうとしていると指摘しています。

● 連邦準備制度の会議まで数日しか残っていない中、米国大統領選挙まではまだ1か月以上あります。9月10日、米国大統領候補のドナルド・トランプとカマラ・ハリスの最初の討論会が行われました。仮想通貨については言及されませんでしたが、討論会の結果は主要なデジタル資産の価格に悪影響を及ぼしました。討論会前、トランプは予測市場でわずかにリードしていました。例えば、Polymarketでは彼の勝利の可能性が53%、ハリスは46%でした。しかし、討論会後、両候補の確率は49%に並びました。別の予測プラットフォームであるPredictItでは、違いはより顕著で、討論会後ハリスの勝率が56%に上昇し、トランプは47%に低下しました。

トランプは仮想通貨の支持者として自身を描いている一方、ハリスはまだ明確な立場を表明していないため、このバランスの変化はビットコインや他のデジタル資産に悪影響を及ぼしました。討論会後、BTCの価格は約3%下落しました。しかし、すぐに回復しました。結局のところ、言葉の戦いは投票結果とは異なるものです。

● 米国大統領候補のレトリックが大きく異なることに注意が必要です。トランプは、米国が「ビットコインと仮想通貨の世界的な首都」になると約束しています。対照的に、ハリスのプログラムには仮想資産に関する言及がありません。これに基づいて、Bernsteinの専門家は仮想通貨市場の予測を発表しました。彼らの予測によると、ドナルド・トランプが勝利した場合、ビットコインは80,000ドルから90,000ドルの範囲をテストする可能性があり、カマラ・ハリスが次の大統領になった場合は30,000ドルから40,000ドルの範囲をテストする可能性があります。「一部の仮想通貨業界のリーダーはハリスに対して幻想を抱き、より建設的な政策を期待しているかもしれませんが、私たちは2つの政治的結果の間に大きな違いがあると予想しています。ハリスの勝利は、過去数年間市場の発展を抑圧してきた厳しい規制環境を維持するでしょう」とBernsteinは述べています。

Matrixportのアナリストもまた、大統領選挙の結果に関するビットコインの価格予測を発表しました。彼らの見解では、ビットコインは投票結果に関係なく上昇し続けるでしょう。Matrixportは、2016年から2020年までドナルド・トランプが国を統治していた時期にビットコインが1,421%成長したことを思い出させました。ジョー・バイデンの大統領在任中の2020年から2024年にかけて、BTCの価格は313%増加しました。「ビットコインは、11月の大統領選挙で誰が勝利し、ホワイトハウスを占拠するかに関係なく、繁栄し続けることができるでしょう」とMatrixportのアナリストは書いています。彼らの見解では、次の大統領はビットコインの価格そのものよりも、米国内の仮想通貨市場の規制に大きな影響を与える可能性があります。

● この不確実な状況の中で、MicroStrategyの創設者であるMichael Saylorの発言が、ビットコイン愛好家にとって慰めとなりました。 Saylorは、ビットコインが近い将来、70倍に上昇し、驚異的な3.85百万ドルに達するだろうと予測しました。億万長者は、この予測を主要な仮想通貨の他の資産に対する技術的な優位性とその年間収益率に基づいて説明しました。MicroStrategyが2020年8月にBTCの購入を開始して以来、仮想通貨は投資家に平均して年間44%の利益をもたらしてきました。比較すると、S&P 500指数は過去4年間で年間約12%成長しています。

Saylorはまた、短期的な価格変動に焦点を当てたトレーダーに対して、HODLers(長期投資家)が最終的に勝利すると確信しています。長期的には、億万長者の予測によると、ビットコインは13百万ドルに達する可能性がありますが、これは2045年にのみ実現するでしょう。2050年までに、彼はビットコインの市場資本化が世界全体の資本の13%を占めると予測しています(参考までに、現在は0.1%の水準にあります)。

● 9月13日(金)夜時点で、執筆時点でBTC/USDペアは米ドルの弱体化後に急騰し、59,900ドルから60,000ドルのゾーンに達しました。仮想通貨市場全体の資本化は、心理的に重要な2.0兆ドルのレベルをわずかに超え、現在2.10兆ドル(前週は1.87兆ドル)に達しています。ビットコインのCrypto Fear & Greed Indexは22から32ポイントに上昇し、Extreme FearゾーンからFearゾーンに移動しました。

● そして最後に、レビューを統計で始めたので、統計で締めくくります。Geminiの専門家は、米国、英国、フランス、シンガポールの6,000人の回答者を対象に調査を行い、デジタル資産の所有者のうち69%が男性であり、31%が女性であることを発見しました。しかし、それだけではありません。Date Psychologyによると、77%の女性が仮想通貨愛好者を魅力的でないと感じていることが明らかになりました。彼女たちは、映画、コミック、アニメのキャラクターをテーマにしたFunkoフィギュアを集める人々を最も低く評価しています。おそらく、これは女性がデジタル資産を真剣に捉えておらず、その態度をそれに関わる男性に投影しているためでしょう。

女性回答者に最も魅力的だと思われたのは、読書、外国語の学習、楽器演奏を趣味とする男性でした。しかし、他の調査が示すように、仮想通貨業界で働く女性は大きな成功を収め、男性の同僚よりも高い地位に就くことが多いです。結論はご自身でお出しください、紳士の皆さん!

NordFX アナリティカル グループ

免責事項: これらの資料は投資推奨ではなく、金融市場での取引に関するガイドではなく、情報提供のみを目的としています。金融市場での取引にはリスクが伴い、預け入れた資金の全額を失う可能性があります。