EUR/USD: Bull yang Lemah Menentang Bear yang Lemah

● Sepanjang minggu lalu, gandingan EUR/USD telah didagangkan dalam saluran yang sempit. Berita yang memberi kelebihan kepada euro telah menolak gandingan ini ke paras rintangan 1.0865, manakala perkembangan positif berkenaan dolar telah mengubah arah pergerakannya ke paras rintangan 1.0800. Walau bagaimanapun, kedua-dua bull dan bear tidak memiliki kekuatan mencukupi untuk menembusi garis-garis pertahanan ini.

● Data awal kadar KDNK di AS bagi Q4 2023 yang telah dikeluarkan pada hari Rabu, 28 Februari telah memberi lebih banyak tekanan kepada mata wang Amerika kerana kadarnya adalah lebih rendah berbanding nilai sebelum ini dan yang diunjurkan - masing-masing pada kadar 3.3% dan 3.2%. Walau bagaimanapun, dolar berjaya pulih semula pada keesokan harinya. Kejayaan ini dikaitkan dengan kadar Indeks Perbelanjaan Penggunaan Peribadi (PCE) di AS, penunjuk yang digunakan oleh pihak Rizab Persekutuan bagi mengira kadar inflasi serta faktor penting dalam menentukan langkah penggubal dasar itu yang seterusnya.

Laporan oleh Biro Analisis Ekonomi AS yang dikeluarkan pada 29 Februari menunjukkan bahawa indeks PCE Teras yang mengecualikan harga makanan dan sumber tenaga yang meruap berada pada kadar 2.8% untuk tahun ke tahun bagi bulan Januari. Kadar itu sedikit rendah berbanding nilai sebelum ini iaitu 2.9% namun menepati unjuran para penganalisis. Secara bulanan, kadar PCE naik daripada 0.1% kepada 0.4%. Peserta pasaran dengan segera teringatkan mengenai data inflasi pengguna (CPI) dan pengeluar (PPI) yang dikeluarkan sebelum ini, iaitu nilai yang lebih tinggi berbanding jangkaan. Hal ini meyakinkan mereka bahawa walaupun kadar KDNK menyusut, penggubal dasar mungkin akan terus menunda tarikh bagi melonggarkan polisi kewangan mereka. (Buat masa ini, pasaran menjangkakan Rizab Persekutuan akan memulakan kitaran penurunan kadar pada bulan Jun).

Komen bersifat hawkish oleh para pegawai Rizab Persekutuan berikutan penyiaran kadar PCE dapat membantu mata wang Amerika. Mary Daly, ketua Bank Rizab Persekutuan San Francisco menyatakan bahawa penurunan kadar faedah dengan cepat boleh mengakibatkan stagflasi. Sementara itu, rakan sejawat beliau iaitu Raphael Bostic, presiden Bank Rizab Persekutuan Atlanta mencadangkan bahawa pemotongan kadar faedah mungkin sesuai dimulakan pada musim panas.

● Mereka yang menjual mata wang Eropah turut dipengaruhi oleh statistik di Eurozone yang agak lemah, di mana jumlah pembiayaan pengguna pada bulan Januari menunjukkan pertumbuhan paling rendah sejak tahun 2016. Indikator ini hanya naik sebanyak 0.3%. Penganalisis memetik tekanan yang dihadapi para pengguna akibat kadar faedah yang tinggi oleh Bank Negara Kesatuan Eropah (ECB) sebagai punca utama kepada trend ini, sebab lain yang boleh dijadikan hujah untuk menurunkannya.

Berkenaan dengan inflasi pengguna, kadar di Eropah dilihat masih bercampur-campur. Data yang dikeluarkan pada awal minggu lalu di Sepanyol dan juga Perancis ternyata lebih kukuh berbanding jangkaan. Sementara itu, di Jerman, kadar CPI susut daripada 3.1% kepada 2.7% untuk tahun ke tahun, menyamai unjuran pasaran. Dinamik EUR/USD mungkin boleh dipengaruhi dengan kadar keseluruhan di Eurozone yang dikeluarkan pada hari pertama musim bunga. Laporan awal oleh Eurostat menunjukkan bahawa kadar Indeks Harga Pengguna (CPI) naik sebanyak 2.6% untuk tahun ke tahun pada bulan Februari, lebih rendah daripada pertumbuhan sebanyak 2.8% yang dicapai pada bulan Januari tetapi lebih tinggi berbanding 2.5% yang diunjurkan. Kadar teras secara bulanan susut kepada 3.1% untuk tahun ke tahun berbanding nilai sebelum ini iaitu 3.3%, namun lebih tinggi berbanding 2.9% yang diunjurkan. Walaupun kadar inflasi susut untuk tahun ke tahun, kadarnya naik mendadak secara bulanan, daripada negatif -0.4% kepada +0.6%.

● Pada hujung minggu bekerja, kadar akhir bagi Indeks Pengurusan Pembelian (PMI) bagi Sektor Pembuatan di Amerika Syarikat yang dikeluarkan agak mengecewakan peserta pasaran. Kadar PMI untuk bulan Februari susut daripada 49.1 kepada 47.8 mata walaupun dijangka naik kepada 49.5. Akibatnya, setelah naik semula daripada paras sokongan 1.0800, gandingan EUR/USD naik sekali lagi, menutup minggu pada paras 1.0839. Bagi unjuran minggu hadapan, setakat malam Jumaat, 1 Mac, 45% penganalisis memilih pengukuhan nilai dolar serta penurunan kadar gandingan ini. 30% memihak kepada euro, manakala 25% lagi berpendirian neutral. Dalam kalangan pengayun pada D1, hanya 20% berwarna merah, 20% lagi berwarna kelabu neutral, manakala 60% lagi berwarna hijau, dengan 10% daripadanya berada di zon lebihan belian. Dalam kalangan indikator trend: 20% berwarna merah, dan 80% berwarna hijau. Sokongan paling hampir bagi gandingan ini berada pada paras 1.0800, diikuti dengan 1.0725-1.0740, 1.0680-1.0695, 1.0620, 1.0495-1.0515, dan 1.0450. Zon rintangan berada pada paras 1.0845-1.0865, 1.0925, 1.0985-1.1015, 1.1050, 1.1110-1.1140, dan 1.1230-1.1275.

● Untuk minggu hadapan, kadar Indeks Pengurusan Pembelian (PMI) dalam Sektor Perkhidmatan di AS akan diumumkan pada hari Selasa, 5 Mac. Hari Rabu dan Khamis akan membawa pelbagai data dari pasaran buruh AS, dengan Pengerusi Rizab Persekutuan iaitu Jerome Powell dijangka akan berucap di dalam Kongres pada hari yang sama. Perkara penting untuk minggu depan adalah mesyuarat Bank Negara Kesatuan Eropah (ECB) pada hari Khamis, 7 Mac. Peserta pasaran menjangkakan penggubal dasar pan-Eropah itu akan mengekalkan kadar faedah mereka pada paras 4.50%, maka sidang akhbar oleh barisan kepimpinan bank negara tersebut serta komen-komen mereka mengenai polisi kewangan pada masa hadapan yang akan diberikan selepas itu seharusnya diberikan perhatian. Menjelang hujung minggu juga terbukti agak meruap. Pada hari Jumaat, 8 Mac, kita terdahulu akan menerima kadar KDNK di Eurozone bagi Q4 2023, diikuti dengan statistik penting dari pasaran buruh Amerika, termasuklah kadar pengangguran, kadar purata gaji, serta bilangan pekerjaan baru bukan dalam sektor agrikultur (Non-Farm Payrolls, NFP).

GBP/USD: Adakah Belanjawan Akan Mengukuhkan Nilai Pound?

● Dengan tinggal beberapa hari lagi sebelum berlangsungnya mesyuarat Bank Negara Kesatuan Eropah (ECB), mesyuarat Rizab Persekutuan dan juga Bank of England (BoE) pula tidak akan diadakan dalam masa terdekat ini: masing-masing pada 20 dan 21 Mac nanti. Perkara penting buat pound sterling untuk beberapa minggu ini adalah pengumuman belanjawan oleh Kerajaan UK pada hari Rabu, 6 Mac. Pembentangan belanjawan ini dibuat sebelum pilihan raya, maka, menurut pakar strategi di Rabobank Belanda, ia boleh memberikan kesan besar terhadap mata wang British, mata wang G10 kedua paling berjaya selepas dolar AS untuk tahun 2024.

Mengikut undang-undang semasa, perlu diketahui bahawa pilihan raya umum di UK perlu dibuat tidak lewat daripada 28 Januari 2025. Menurut The Guardian, Perdana Menteri Rishi Sunak dilihat akan melaksanakannya pada enam bulan terakhir tahun 2024. Namun, The Daily Telegraph melaporkan bahawa pilihan raya bagi dewan rakyat Parlimen British mungkin akan diadakan lebih awal: seawal musim bunga ini.

● Pakar ekonomi di Rabobank menjangkakan bahawa belanjawan sebelum pilihan raya akan turut mengandungi insentif fiskal yang boleh bertindak sebagai rangsangan baru bagi pengukuhan nilai pound. Perkara ini akan diikuti dengan pelonggaran polisi fiskal secara sederhana, berpotensi melibatkan lebih banyak perubahan dalam insuran negara jika dibandingkan dengan cukai pendapatan. Sebarang perubahan baru yang boleh merangsang insentif untuk memberikan hasil atau mengubah dasar yang mungkin dapat memperbaiki insentif pelaburan akan menarik minat pasaran. Pertambahan tenaga buruh boleh menyumbang kepada pertumbuhan ekonomi, dan justeru itu, ia dilihat sebagai faktor menguntungkan buat pound British.

Rabobank serta Bank MUFG Jepun percaya bahawa sebanyak mana insentif fiskal yang berpotensi akan diberi mungkin tidak akan cukup untuk memperbaiki metrik ekonomi British dengan ketara. Namun, sekecil mana nilai rangsangan seperti itu mungkin dapat memperkuatkan pandangan umum terhadap Bank of England bahawa mereka tidak tergesa-gesa untuk menurunkan kadar faedah serta tidak akan berbuat demikian sama ada pada bulan Mei atau Jun.

● Mari ingat semula pada mesyuarat yang diadakan pada 1 Februari lalu, Bank of England (BoE) mengekalkan kadar faedah pada paras semasa iaitu 5.25%. Kenyataan yang diberikan selepas itu menyebut bahawa “lebih banyak bukti yang mengatakan kadar Indeks Harga Pengguna akan turun kepada 2.0% diperlukan dan kadarnya kekal pada paras tersebut sebelum pemotongan kadar dilaksanakan”. Peserta pasaran menjangkakan kadar faedah akan diturunkan bulan Ogos buat pertama kalinya. Jangkaan ini sudah pun diambil kira ke dalam nilainya dan menghalang gandingan GBP/USD daripada jatuh.

Walau bagaimanapun, inflasi kekal tidak berubah pada kadar 4.0% untuk bulan Februari manakala pertumbuhan kadar KDNK negara itu menguncup sebanyak -0.3%, keadaan ini dilihat seperti pihak Kerajaan ingin memperkukuhkan ekonomi dengan insentif fiskal yang baru. Namun begitu, jika langkah-langkah ini tidak mendorong kepada pertumbuhan kadar KDNK, perbincangan mengenai pemotongan kadar faedah yang tidak dapat dielakkan mungkin akan dibuat sekali lagi, dan ia boleh memberi lebih banyak tekanan kepada pound.

● Gandingan GBP/USD ditutup pada paras 1.2652 minggu lalu, gagal untuk menembusi saluran mendatar jangka sederhana di antara 1.2600-1.2800. Berkenaan dengan pandangan para penganalisis untuk masa terdekat ini, pendapat mereka terbahagi sama rata: satu pertiga bersetuju dengan penurunan gandingan ini, satu pertiga memilih pertumbuhan, dan baki satu pertiga lagi terus neutral. Dalam kalangan pengayun pada D1, 25% menunjukkan penurunan, 40% menunjukkan pertumbuhan, manakala baki 35% lagi menunjukkan pergerakan mendatar. Indikator trend, seperti minggu lalu, menunjukkan keadaan berat sebelah kepada mata wang British - 80% menunjukkan pertumbuhan dan 20% lagi penurunan. Jika gandingan ini bergerak ke bawah, ia akan menerima sokongan pada paras dan zon 1.2575-1.2600, 1.2500-1.2535, 1.2450, 1.2375, dan 1.2330. Jika ia bergerak ke atas, ia akan berdepan rintangan pada paras 1.2695-1.2710, 1.2785-1.2815, 1.2880, 1.2940, 1.3000, dan 1.3140.

● Selain daripada pembentangan belanjawan negara pada 6 Mac, tiada sebarang statistik makroekonomi penting lain berkenaan ekonomi United Kingdom yang dijangka akan dikeluarkan pada minggu depan.

USD/JPY: Ramalan Kuntum Bunga

● Ada kaedah penilikan purba yang menggunakan bunga. Seorang gadis mengambil sekuntum bunga di tangan dan memetik kuntumnya satu persatu: kuntum pertama bermaksud ada seseorang yang mencintainya, kuntum kedua pula tiada siapa yang mencintainya, kuntum ketiga cinta, kuntum keempat tak cinta, dan seterusnya sehingga tiada lagi kuntum bunga. Nasib pada kuntum terakhir dikatakan akan menjadi kenyataan. Kaedah penilikan ini boleh menggambarkan Bank of Japan dengan tepat: adakah polisi kewangan akan berubah, tidak berubah, akan berubah, tak berubah...

Kadar faedah yang rendah menyebabkan yen menjadi murah, seterusnya merangsang aktiviti eksport, menjadikan barangan Jepun lebih kompetetif di pasaran antarabangsa. Namun, sebaliknya, ia mengakibatkan masalah kepada industri negara kerana barangan import menjadi lebih mahal, terutama sekali mengimport bahan mentah dan juga sumber tenaga.

Pada bulan Januari, imbangan dagangannya jatuh dengan mendadak. Jika imbangan untuk bulan Disember memberi kelebihan kepada import (+69 bilion yen), nilai itu jatuh kepada negatif 1756 bilion yen untuk bulan Januari. Melihat pada jumlah imbangan untuk keseluruhan tahun 2023, sektor import sering berada di belakang eksport. Jumlah pengeluaran industri susut sebanyak -7.5% pada bulan Januari, lebih teruk berbanding pertumbuhan +1.4% sebelum itu dan juga -6.7% yang diunjurkan. Maka, tertanya-tanya manakah lebih penting - menyokong ekonomi atau membendung inflasi, pegawai kerajaan Jepun seperti menggunakan kaedah ramalan kuntum bunga. Sementara itu, BoJ tidak mengambil sebarang langkah tegas tetapi memberikan kenyataan bersifat samar-samar, sering kali sangat-sangat bertentangan.

● Pada 29 Februari, berikutan komen hawkish oleh ahli Lembaga Bank of Japan (BoJ) iaitu Hajime Takata, hasil perolehan bon kerajaan Jepun naik daripada 0.68% kepada 0.71%, manakala kadar USD/JPY jatuh daripada 150.14 kepada 149.20. Pegawai tinggi kerajaan itu menyatakan bahawa BoJ seharusnya mempertimbangkan kemungkinan untuk melaksanakan tindak balas yang lebih fleksibel, termasuklah dengan tidak lagi menggunakan lagi polisi kewangan yang longgar, dan para pelabur mentafsir kenyataan ini sebagai isyarat untuk kenaikan kadar faedah.

Walau bagaimanapun, sehari selepas itu, ketua Bank of Japan iaitu Kazuo Ueda berkata bahawa ekonomi di negara tersebut akan terus pulih secara beransur-ansur, dan penguncupan kadar KDNK pada suku tahun keempat adalah seperti pembetulan setelah pertumbuhan kukuh yang berlaku hasil dorongan permulaan semula ekonomi selepas pandemik COVID. Menurut Ueda, kadar inflasi turun pada kadar laju daripada yang dijangka, walaupun tanpa sebarang kenaikan kadar faedah. Disebabkan kenyataan itu, gandingan USD/JPY mengubah pergerakannya, menuju ke atas dan naik ke paras 150.70.

● Kelebihan utama yen sekarang adalah sementara bank-bank pusat negara G10 sedang mempertimbangkan untuk melonggarkan polisi kewangan mereka, Bank of Japan hanya boleh berfikir-fikir untuk mengetatkan polisinya. Jelas sekali bahawa mereka tidak akan menurunkan kadar faedahnya yang sudah pun negatif iaitu -0.10%. Commerzbank masih tidak menolak tentang kebarangkalian bahawa pihak BoJ mungkin akan mengambil keputusan untuk menormalkan polisi kewangan mereka tidak lama lagi. “Walau bagaimanapun, kami menjangkakan pelaksanaannya tidak begitu meluas,” jelas pakar ekonomi bank berkenaan. “Seperti yang berlaku pada tahun 2000 dan 2006, kenaikan kadar faedah yang pertama mungkin akan memperlahankan pertumbuhan inflasi. Selepas itu, tiada lagi normalisasi yang dilaksanakan”. Disebabkan itu, Commerzbank menjangkakan kadar USD/JPY akan turun secara beransur-ansur ke paras 142.00 menjelang Disember tahun ini, diikuti dengan pertumbuhan stabil ke paras 146.00 menjelang akhir tahun 2025.

● Gandingan ini ditutup pada paras 150.10 minggu lalu akibat data PMI dalam sektor pembuatan yang lemah di AS. Minggu hadapan, unjuran median para penganalisis yang memihak kepada bear gandingan USD/JPY adalah sebanyak 60%, 20% memihak kepada bull, dan baki 20% lagi tidak pasti. Bagi pengayun pada D1, 65% adalah berwarna hijau (dengan 10% berada di zon lebihan belian), dan baki 35% menunjukkan warna kelabu neutral. Sama seperti itu, 65% daripada indikator trend adalah berwarna hijau, dan 35% berwarna merah. Sokongan paling hampir berada pada paras 149.60, diikuti dengan 149.20, 148.25-148.40, 147.65, 146.65-146.85, 144.90-145.30, 143.40-143.75, 142.20, dan 140.25-140.60. Rintangan berada pada zon dan paras 150.90, 151.70-152.05, dan 153.15.

● Bagi kalendar minggu hadapan, hari Selasa, 5 Mac adalah tarikh paling ketara kerana kadar Indeks Harga Pengguna (CPI) di wilayah Tokyo akan diumumkan. Tiada sebarang perkara penting lain berkaitan dengan ekonomi Jepun yang dijadual akan diketahui pada minggu depan.

MATA WANG KRIPTO: Rekod Baru Bagi "Naked King"

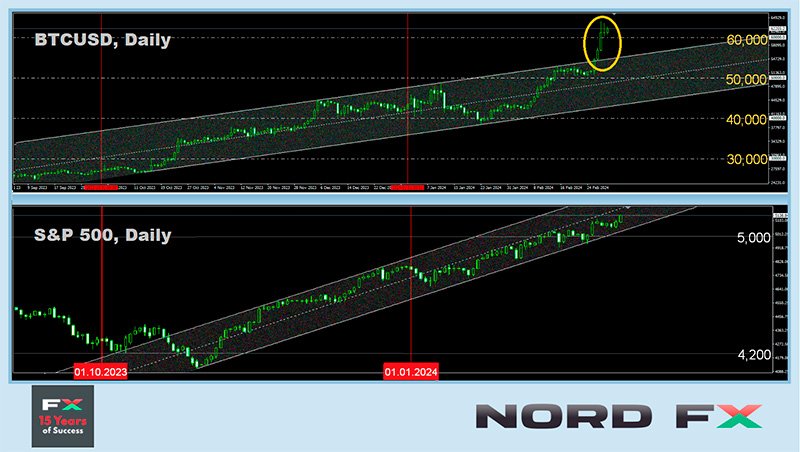

● Minggu lalu, bitcoin telah berjaya mencatatkan nilai yang sangat tinggi berbanding kebanyakan mata wang lain. Kini, mata wang kripto utama itu mensasarkan untuk menguji dan mungkin melepasi nilai paling tinggi dalam sejarah iaitu $68,917 yang dicapai pada 10 November, 2021. Dinamik yang dilalui pada masa ini setidak-tidaknya menunjukkan ke arah itu: bermula pada paras $50,894 pada hari Isnin, 26 Februari, kadar BTC/USD melonjak ke paras $63,925 pada hari Rabu, naik melebihi 25% dalam masa tiga hari. Pada waktu itu, kadar Indeks Fear & Greed Kripto melonjak kepada 82 mata, memasuki zon Extreme Greed. Seperti yang disebutkan penganalisis kanan pasaran di City Index iaitu Matt Simpson, “Jika perkara ini berlaku pada mana-mana pasaran lain, ia mungkin akan dikategorikan sebagai ‘terlalu meruap - jauhi gelembung ini’. Namun bitcoin telah memasuki fasa lonjakan parabolik, dan tiada sebarang tanda-tanda berlakunya pembentukan paras kemuncak".

● Mari kembali kepada 1 Februari, ketika itu BTC didagangkan pada nilai $41,877. Maka, dalam masa 29 hari, nilai emas digital ini telah bertambah kira-kira 50%, menjadikan bulan Februari lalu sebagai bulan paling cemerlang buat para pelabur sejak tiga tahun lalu. Kami telah menilai dengan teliti lima punca kepada lonjakan bull ini dalam ulasan minggu lalu, menyusunnya daripada paling penting hingga kurang penting. Pelaburan besar dalam ETF spot bitcoin bertindak sebagai pemangkin kepada permintaan bitcoin yang meningkat. Namun, seperti yang disebut oleh JPMorgan, buat masa ini pembelian pelabur runcit kripto dengan jumlah yang kecil itu telah melebihi aliran masuk tunai daripada syarikat-syarikat besar.

Para penganalisis di Glassnode percaya bahawa situasi yang berlaku kini menyamai lonjakan antara tahun 2020-2021. Dinamik aliran masuk modal, aktiviti bursa, leveraj dalam derivatif kripto, serta permintaan daripada pelabur-pelabur runcit serta berinstitusi kesemuanya menunjukkan peningkatan selera risiko para pelabur. Tanda-tanda untuk wujudnya sentimen spekulasi juga dapat dilihat dalam pasaran derivatif. Jumlah minat terbuka (OI) bagi niaga hadapan bitcoin mencecah $21 bilion dan juga menghampiri paras euforia yang ada pada tahun 2021. Nilai OI yang lebih tinggi ini wujud hanya dalam 7% daripada hari dagangan. Peningkatan ketara dalam mencairkan posisi short bitcoin juga bertindak sebagai pemangkin tambahan.

● Pelabur, pengasas Heisenberg Capital, serta hos Keiser Report iaitu Max Keiser membandingkan pelaburan dalam mata wang kripto utama itu sebagai membeli saham syarikat Berkshire Hathaway milik Warren Buffett pada bulan Mac 1985, ketika nilainya adalah $1,500 setiap satu. Sejak daripada itu, nilai saham-saham ini telah naik kepada $629,000. Menurut Keiser, nilai bitcoin berpotensi untuk naik melebihi $41,000%. Jika mata wang kripto terunggul tersebut mengalami pertumbuhan mendadak seperti itu, nilai setiap coin akan lebih tinggi daripada $21,000,000, manakala jumlah keseluruhan modal pasaran aset digital akan melebihi $450 trilion. (Sebagai perbandingan, jumlah keseluruhan modal pasaran Apple Inc. adalah sebanyak $2.82 trilion, menjadikannya sebagai antara syarikat paling berharga di dunia, diikuti dengan Microsoft dengan nilai $2.0 trilion, Alphabet dengan nilai $1.77 trilion, dan Amazon dengan nilai $1.6 trilion).

Disamping itu, Max Kaiser memberikan amaran kepada para pedagang dan pelabur tentang kejatuhan teruk pasaran saham di AS yang berpotensi untuk berlaku. Beliau menyatakan, “Keruntuhan yang menyerupai kejadian pada tahun 1987 dijangka akan berlaku. Bitcoin adalah tempat selamat yang sempurna, nilainya akan naik melebihi $500,000”. Perlu diketahui bahawa bitcoin telah “berpisah” daripada aset berisiko lain seperti saham, maka korelasi dengan indeks saham seperti S&P 500, Dow Jones, dan Nasdaq secara umumnya jatuh kepada sifar.

● Setelah BTC/USD menembusi paras $56,000 pada 27 Februari, pedagang dan penganalisis lagenda, ketua syarikat Factor LLC iaitu Peter Brandt menilai semula unjuran beliau mengenai kadar mata wang kripto pertama ini untuk tahun 2025 daripada $120,000 kepada $200,000. Penganalisis berkenaan menaikkan unjuran beliau kerana bitcoin telah berjaya melepasi sempadan atas bagi saluran rintangan selama 15 bulan (pada carta BTC/USD, garis trend ini menghubungkan paras paling rendah November 2022 dan September 2023, serta paras paling tinggi pada April 2023 dan Januari 2024). Menurut Brandt, kitaran bullish semasa ini akan berakhir antara Ogos-September 2025. Menjelang tempoh itu, nilai emas digital ini seharusnya sudah mencapai nilai yang disasarkan.

Berkenaan dengan titik keluar posisi, Brandt yang separa berjenakan, separa serius menyebut bahawa beliau mungkin akan menggunakan mata laser pada rangkaian X sebagai “indikator bertentangan”, sama seperti yang dilakukan pada tahun 2021. Beliau membuat gesaan, “Maka, jika anda semua mahu trend kukuh ini dikekalkan, jangan menghantar mata laser sebagai foto profil media sosial anda. Banyak mata laser adalah petanda untuk jual."

Nilai yang sama telah dinyatakan oleh ChatGPT-4. Mengikut sistem Kepintaran Buatan ini, nilai BTC boleh mencecah $179,000 menjelang Ogos 2025. Namun, ChatGPT sedar unjuran yang tepat ini sukar untuk dicapai dan memberi amaran bahawa “pengiraan ini adalah bersifat spekulasi dan bergantung pada pelbagai faktor ekonomi, undang-undang, dan teknologi yang tak boleh dijangka".

● Berkenaan dengan tahun ini, tahun 2024, nilai mata wang kripto pertama itu boleh mencecah $150,000 dalam tempoh 10 bulan seterusnya. Pendapat ini disuarakan oleh Tom Lee, pengasas bersama firma analisis Fundstrat, dalam satu temubual bersama CNBC. “ETF menambah permintaan, pengurangan penghasilan mengurangkan bekalan, dan polisi kewangan yang dijangka akan dilonggarkan semuanya dapat membantu aset berisiko serta bitcoin,” jelas beliau. Dalam masa yang sama, penganalisis itu percaya bahawa pembetulan di pasaran kripto tidak seharusnya dijangka akan berlaku dalam masa terdekat ini. Untuk perspektif jangka panjang, Lee mengulangi semula unjuran yang dibuat pada Januari lalu bahawa nilai bitcoin akan mencecah $500,000 dalam tempoh lima tahun. “Ia adalah pelaburan yang sihat, saya rasa ia telah membuktikan kegunaannya. Ia adalah aset penyimpan nilai yang baik, aset berisiko yang bagus, dan benar-benar selamat,” tambah pengasas bersama syarikat Fundstrat itu.

● Semasa ulasan ini dibuat pada malam Jumaat, 1 Mac, gandingan BTC/USD didagangkan di sekitar $62,500. Jumlah keseluruhan modal pasaran kripto telah melepasi nilai ambang yang penting iaitu $2 trilion dan mencecah $2.34 trilion (naik daripada $1.95 trilion minggu lalu). Indeks Fear & Greed Kripto telah naik daripada 76 mata kepada 80 mata dan kini berada di zon Extreme Greed.

● Akhir sekali, sedikit berita sedih di sebalik kegembiraan orang ramai. Bertentangan dengan unjuran penggemar bitcoin, penganalisis di Bank Negara Kesatuan Eropah percaya bahawa nilai wajar bagi BTC adalah… sifar. Nilai ini diunjur walaupun dengan ETF spot bitcoin mendapat kelulusan di AS serta lonjakan nilai yang berlaku sekarang.

Pada November 2022, penganalisis di ECB menerbitkan satu artikel berjudul “Bitcoin’s Last Stand”. Dalam artikel itu, mereka menggelar keadaan sebut harga mata wang kripto yang stabil sebagai “teraruh secara buatan pada saat-saat akhir sebelum menjadi tidak relevan”. Sejak itu, nilai emas digital berkenaan naik daripada ~$17,000 kepada ~$60,000. Walau bagaimanapun, pertumbuhan ini tidak mengubah pendirian para penganalisis bank tersebut. Dalam satu esei dengan judul “ETF Approval - New Clothes for the Naked King", mereka menyatakan bahawa jangkaan yang mereka buat lebih setahun lalu adalah tepat. Pertama sekali, bitcoin telah gagal untuk menjadi mata wang digital disentralisasi global untuk pembayaran. Kedua, mata wang kripto masih belum menjadi aset pelaburan sesuai yang nilainya tidak dapat dielakkan lagi daripada bertambah.

"Bitcoin masih belum lagi sesuai untuk dijadikan sebagai aset pelaburan,” esei tersebut menyatakan. “Ia tidak menjana sebarang aliran tunai (seperti hartanah) atau dividen (seperti saham), tidak boleh digunakan secara produktif (seperti komoditi), tidak memberi sebarang manfaat kepada masyarakat (seperti barang kemas emas), atau nilai subjektif berdasarkan sifat menarik yang dimiliki (seperti karya seni),” penganalisis ECB percaya. Menarik untuk melihat apakah yang akan mereka katakan jika, sebagai contoh, unjuran Max Keiser benar-benar menjadi kenyataan, dan “naked king” sudah bernilai $21 juta bagi setiap coin.

Bahagian Analisis NordFX

Notis: Penulisan ini tidak boleh dianggap sebagai cadangan atau panduan bagi menyertai pasaran kewangan: ianya bertujuan untuk menyampaikan maklumat sahaja. Berdagang di pasaran kewangan mempunyai risiko dan boleh menyebabkan kehilangan wang deposit.

Kembali Kembali