EUR/USD: War Is Not Only Blood, But Also Business

- The dynamics of European currencies is now determined by what is happening in Ukraine. You can forget about all kinds of macro-economic indicators for a while. Who and how much earned on Russia's invasion of a neighboring country, and who lost and how much, will become clear only when the situation stabilizes finally. And this may not happen soon.

Russia's possible hostilities against Ukraine had been discussed for several weeks. However, the world had expected that they would be limited to two regions in the east of the country, Donetsk and Luhansk. However, Russia launched missile and bomb attacks on all major cities of the country on Thursday, February 24, early in the morning, including the capital city of Kyiv, followed by an offensive by ground forces.

Nobody had expected anything like this (except for Russian President Putin and his inner circle). The markets experienced a real shock, and a stampede began not only from risky assets, but also from European currencies.

A number of European countries, primarily the Baltic ones, are afraid that Russia may invade their territory, following Ukraine. But even if these fears are discarded, Europe's economy has already suffered serious damage.

Due to its proximity, the Eurozone is much more dependent on Russian energy than the United States. Russia accounts for about 40% of gas supplies and 30% of oil supplies to the EU. Moreover, one of the main gas pipelines passes through the territory of Ukraine, where the fighting is going on. This situation instantly raised the prices for blue fuel to cosmic heights and they were eight times higher than similar prices in the United States.

It is clear that for Western Europe this does not portend anything else but falling into a deep recession, or even into stagflation Stagflation is an extremely weak GDP growth coupled with extremely high inflation, which has already reached a record level of 5.1%.

The negative outlook is reinforced by the economic sanctions that the EU imposed against Russia to support Ukraine. They limit the current industrial turnover seriously, and also tighten the banking sector. It is difficult to imagine how the ECB will be able to wind down monetary stimulus and raise interest rates in this situation. As for the US Federal Reserve, this regulator is unlikely to abandon its plans. Although, it is possible that their implementation will be somewhat slowed down for the sake of supporting the stock market. At least in the near future.

The EUR/USD pair was trading at 1.1494 back on February 10. The war in Eastern Europe led to the fact that it found the bottom at the level of 1.1106 just two weeks later, losing 388 points.

The markets recovered somewhat from a powerful shock at the end of the week on Friday, February 25. The old principle, known since Napoleon Bonaparte, “Buy while the blood is shed,” worked. Stock indices went up, supporting the European currency. After the correction, it completed the week at 1.1270.

At the time of writing the review, on February 25, it is unknown how the operation of Russian troops in Ukraine will end. It is unknown either what new sanctions the EU and the US will take against Russia if hostilities do not stop. Therefore, it is President Putin alone who could give the most accurate forecast for the coming week. We can only record the opinions of experts and the readings of indicators at the moment.

The forecast of analysts for the next week looks very uncertain: 65% of them point to the 1.1300 zone, which has been the Pivot Point since mid-November 2021. The remaining 35% vote for the bears and do not rule out that the pair will test the support of 1.1100 again. Trend indicators on D1 are 90% red and 10% green. Among the oscillators, 80% are colored red, 20% are green.

Given the current increased volatility, the nearest resistance is located in a wide area of 1.1285-1.1390. If the bulls do not stop there, their next target will be the highs of January 13 and February 10 at 1.1485, then 1.1525, 1.1570 and 1.1615. Support zones are 1.1185-1.1200 and 1.1085-1.1120. They are followed by the levels of summer 2020, which are hardly worth focusing on in the current unstable geopolitical situation. Although, it can be assumed that the bears will try to at least reach the symbolic horizon of 1.1000.

As for the upcoming week's calendar, it will be quite busy. It is clear that the main focus will be on the events in Ukraine and the new sanctions associated with them from the EU and the US.

In addition, there will be data on the consumer market in Germany and business activity (ISM) in the US manufacturing sector on Tuesday, March 01. There will be statistics on the consumer market of the Eurozone on Wednesday, March 02, and a report from ADP on employment in the private sector will be published in the USA. Fed Chairman Jerome Powell will address Congress on the same day. The value of the ISM business activity index in the US services sector will become known on Thursday. And in addition to data on retail sales in the Eurozone, we are traditionally waiting for a portion of statistics from the US labor market, including the number of new jobs created outside the agricultural sector (NFP) on the first Friday of the month, March 04.

GBP/USD: Great Britain Is Europe as Well

- Although the United Kingdom has left the European Union, it has not ceased to be part of Europe. Therefore, everything that has been said about the EU and the Eurozone is also relevant for the UK. The only difference is the numbers. Thus, the maximum volatility of the week for the GBP/USD pair was 366 points (falling from 1.3638 to 1.3272), and the finish, after the correction, fell at 1.3410. We can now forget about consolidation around 1.3600.

Just like the EU, the UK was very quick to impose sanctions on Russia and the Prime Minister issued an extremely tough and angry statement condemning the military operation in Ukraine. The consequences of such a step will be quite serious not only for the Russian, but also for the British economy. Suffice it to say that British Petroleum is one of the largest foreign investors in Russia and a shareholder of Rosneft. And the British banks have very close contacts with the largest Russian corporations and individuals. In addition, both countries have banned flights of national airlines over each other's territories.

Experts' forecast for the GBP/USD pair for the next week is as follows: 40% of them vote for the movement to the north and 40% for the movement to the south, the remaining 20% vote for the sideways trend. Almost all indicators on D1 are colored red. Among trend indicators, these are 100%, among oscillators these are 85%. Only 15% of them have reacted to the upward correction of the pair. Supports are located at 1.3400, 1.3365 and 1.3275-1.3315, then 1.3200 and the low of 08 December 2021, 1.3160. Resistance levels are 1.3485, 1.3600, 1.3645, 1.3700-1.3740, 1.3830 and 1.3900.

Following the results of February, we will have a fairly large package of macroeconomic statistics related to the British economy this week. The manufacturing business activity index (PMI) will be published on Tuesday, March 01, the composite index and the index of business activity in the services sector on Thursday, and a similar index in the construction sector - on Friday. The annual budget of the United Kingdom, which will be made public on Wednesday 02 March, is of interest as well.

USD/JPY: Japan Is Not Europe

- Japan is the one who practically did not react to the war in Ukraine. This is understandable: Kyiv and Tokyo are separated by 8205 kilometers. Japan, of course, joined the sanctions against Russia, but this made almost no impression on the dynamics of the USD/JPY pair. Rather, it was influenced by the rise in prices for energy resources, on which the economy of this country is quite dependent. As a result, having bounced off the level of 114.40 on Thursday, February 24, the pair rose to a height of 115.75, and put the last chord a little lower, at the level of 115.52. Summing up the results of the week, it can be noted that the fluctuation of the pair's quotes was quite insignificant: only 57 points (115.03-115.60).

Analysts' forecasts for the coming week look like this: 55% are in favor of the pair's growth, 35% are in favor of its fall, and 10% are in favor of a sideways trend. Among the oscillators on D1, 65% are green, 20% are red, and 15% are neutral grey. For trend indicators, 65% look up, 35% take the opposite position. The nearest resistance zone is 115.70. The main goal of the bulls is to renew the high of 116.34 and rise to where the pair has not been seen since January 2017. Support levels are at 115.00, 114.80, 114.15, 113.75, 113.45, 113.20, 112.55 and 112.70.

No significant economic events are expected in Japan next week.

CRYPTOCURRENCIES: Bitcoin and Ethereum Prove to Be More Reliable Than Stocks

- The main factor putting pressure on the crypto market was the expectation of an increase in interest rates by the US central bank a week ago. Russia's possible invasion of Ukraine was number two. It has now moved to the forefront, from assumption to fact.

The aggravation of the geopolitical situation associated with this increased the flight of investors from risky assets and led to a further fall in both stock indices and digital currency quotes. The 90-day correlation between bitcoin and the S&P 500 reached its highest level since October 2020. This is stated in the analytical report of Arcane Research. The statistical relationship between virtual gold and real gold, on the contrary, has become negative, since gold, unlike BTC, is a low-risk asset. Arcane Research has also noted that bitcoin spot trading volume on centralized exchanges has fallen to early December 2020 levels.

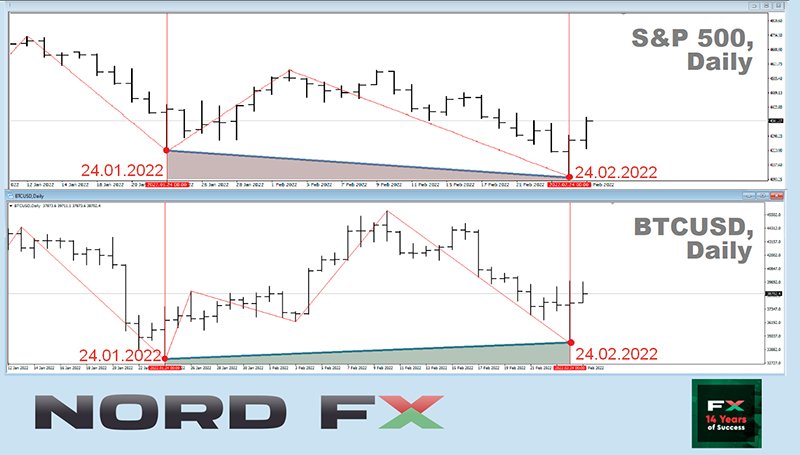

Bitcoin is commonly opposed to the dollar, being called insurance against inflation. But if you look at the charts of the last week, BTC is more likely an insurance within the market for risky assets: stock prices have fallen much faster since the outbreak of the war in Ukraine than the quotes of leading cryptocurrencies such as bitcoin and ethereum. The S&P500, Dow Jones, Nasdaq stock indices fell below the lows of a month ago in a few hours on the very first day of the bombing and rocket attacks, February 24. There is no need to talk about the Russian IMOEX index: it lost almost 50% in just a few hours, after which trading was stopped. Unlike all of them, the BTC/USD and ETH/USD pairs held their positions courageously above the January 24 low.

Of course, this is not a reason to rejoice. Expectations of a key rate hike by the US Federal Reserve and geopolitical tensions will continue to feed the pessimism of bitcoin investors, and therefore the likelihood of selling unprofitable coins will continue to grow. This is the conclusion reached by Glassnode analysts. The bearish trend is confirmed by on-chain indicators: the number of active bitcoin addresses has dropped to the lower boundary of the corridor. This indicates a decrease in demand for the asset. The share of bitcoin investors in profit is currently in the range between 65.8% and 76.7%.

Short-term speculators (coin holding period less than 155 days) have purchased 2.56 million BTC. The average acquisition cost is $47,200. Their unrealized loss is about 17%, with the price around $39.000. They are currently a source of sales pressure in the absence of an equivalent increase in demand. Glassnode believes that if the price rises, the pressure of sellers may increase, who will try to leave the market without losses or with a minimum profit.

According to Du Jun, CEO of Huobi crypto exchange, past price cycles indicate that a new bull market for bitcoin may not occur until late 2024 or early 2025. According to him, bitcoin's price cycles are closely related to halvings: periodic block reward halvings embedded in the algorithm, which occur approximately every four years.

The last halving took place in May 2020, and the quotes of the first cryptocurrency reached an all-time high above $68,000 a year later. A similar price movement was observed after the 2016 halving: bitcoin reached record levels in December 2017.

Then deep drops in the price of digital gold followed in both cases.

Based on the trend, Huobi CEO believes that “we are now in the early stages of a bear market” and expects a bullish trend for bitcoin to come only after the next halving in 2024. At the same time, he added that “it is difficult to predict accurately in reality, since there are many other factors that can affect the market, such as geopolitical issues, including war, or the COVID-19 pandemic.”

Kevin O'Leary, the star of the Shark Tank business reality show, also announced his forecast. He notes that many institutional investors cannot yet invest in the leading cryptocurrency, as this issue has not yet been resolved at the level of regulators.

O'Leary has noted that anyone who wants to speculate about the cost of BTC at $100,000, $200,000, $300,000 should understand that all this will become possible when institutionalists finally have the opportunity to purchase a crypto asset in accordance with regulatory standards. He notes that he can say this with confidence, as he works with "sovereign wealth funds and pension plans." And although there is a lot of buzz around BTC right now, none of them have a single token. Moreover, they do not even plan investments in this asset yet.

According to O'Leary, it is much better to think of BTC not as a coin, but as software. He has noted that the above institutions have shares in Microsoft and Google, so it will be easier for them to understand if they regard cryptocurrencies as software. At a time when the crypto sector begins to meet all the requirements, these financial institutions will be able to invest 1% to 3% of their capital in bitcoin, and this can happen within the next 2-3 years.

Against this not very joyful background, the interview given by Vitalik Buterin, co-founder of Ethereum, to Bloomberg, can be considered the height of optimism. First, he is not yet sure that the “crypto winter” has really arrived. And secondly, he believes that such a “winter” can help the industry become stronger.

Buterin emphasized in the interview with the agency that in fact, people “deeply immersed in the cryptocurrency industry” welcome periods of the bear market. This allows to get rid of weak projects, and also reduces the level of "hype". It is in the “winter” that many weak and harmful projects disappear, and only reliable, important projects remain, that have well-thought-out business models and a close-knit team, the developer believes.

Looking to the near term, Arcane Research analysts believe that the strongest support range lies in the $28,000-$30,000 zone, as the "summer 2021 bear market bottom" is located there. They have named $40,000 as an important resistance level.

At the time of writing this review (Friday evening, February 25), the BTC/USD pair is trading around $39,000. The Crypto Fear and Greed Index has dipped a little into the Fear zone, falling from 30 to 27 points in a week, while the total crypto market capitalization has fallen from $1.815 trillion seven days ago to $1.755 trillion.

NordFX Analytical Group

Notice: These materials are not investment recommendations or guidelines for working in financial markets and are intended for informational purposes only. Trading in financial markets is risky and can result in a complete loss of deposited funds.

Go Back Go Back